- OMX Baltic−0,83%298,89

- OMX Riga−0,34%865,11

- OMX Tallinn0,01%1 961,74

- OMX Vilnius−0,3%1 168,75

- S&P 5000,06%5 528,75

- DOW 300,28%40 227,59

- Nasdaq −0,1%17 366,13

- FTSE 1000,00%8 417,21

- Nikkei 2250,38%35 839,99

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,88

- GBP/EUR0,00%1,18

- EUR/RUB0,00%93,58

- OMX Baltic−0,83%298,89

- OMX Riga−0,34%865,11

- OMX Tallinn0,01%1 961,74

- OMX Vilnius−0,3%1 168,75

- S&P 5000,06%5 528,75

- DOW 300,28%40 227,59

- Nasdaq −0,1%17 366,13

- FTSE 1000,00%8 417,21

- Nikkei 2250,38%35 839,99

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,88

- GBP/EUR0,00%1,18

- EUR/RUB0,00%93,58

Внимание! Этой статье более 5 лет, и она находится в цифировом архиве издания. Издание не обновляет и не модифицирует архивированный контент, поэтому может иметь смысл ознакомиться с более поздними источниками.

Следите за инвестором Александром Петровичем вместе с нами!

ДВ решили создать своего героя-непрофессионального инвестора. Знакомьтесь, Александр Петрович.

Газета Aripaev в начале 2002 года придумала образ частного инвестора, которого назвали Тоомасом и который зарабатывает на финансовых рынках в основном покупая и продавая акции. Опыт Тоомаса оказался очень даже удачным. Стартовая сумма оставила 1 млн. крон, т.е. примерно 64 тыс. евро, а на сегодняшний день стоимость портфеля достигла 236 тыс. евро. Таким образом, вымышленному инвестору удалось за 13 лет увеличить свой капитал в 4 раза, т.е. дважды удвоить сумму.

ДВ решили воспользоваться опытом коллег и создать своего героя – назовём его Александр Петрович.

По легенде, Александр Петрович предприниматель средних лет, владелец не очень крупного бизнеса, располагает определёнными сбережениями, из которых он решил отложить 50 тысяч евро на достаточно долгий срок. Его здорово вдохновил опыт Тоомаса, и он решил им, эти самым опытом, воспользоваться.

Цель – для начала удвоить сумму. Срок – конечно чем быстрее, тем лучше, но задача - попытаться всё-таки уложиться в 10 летний срок. Доля акций в портфеле – вплоть до 100%, но предпочтения отдаются бумагам фундаментально сильных компаний, желательно выплачивающих дивиденды.

Все сделки Александра Петровича будут оперативно отражаться на сайте dv.ee. Примерно раз в месяц он будет давать в газету и на сайт комментарий относительно своего портфеля.

Александр Петрович прекрасно отдаёт себе отчёт, что инвестиции в акции и другие инструменты финансовых рынков сопряжены с риском, и готов к тому, что доходность чьего-то портфеля прошлых лет абсолютно не гарантирует аналогичных результатов в будущем. Кроме того, наш герой человек достаточно консервативный, и хотя к рискам он готов, но на рожон лезть не намерен. Соответственно, доля акций может быть высокая, вплоть до 100%, но таких бумаг или производных инструментов, которые сулят очень большие доходы, но чреваты соответствующими рисками, по его мнению, стоит если не полностью избегать, то по крайней мере ими не увлекаться.

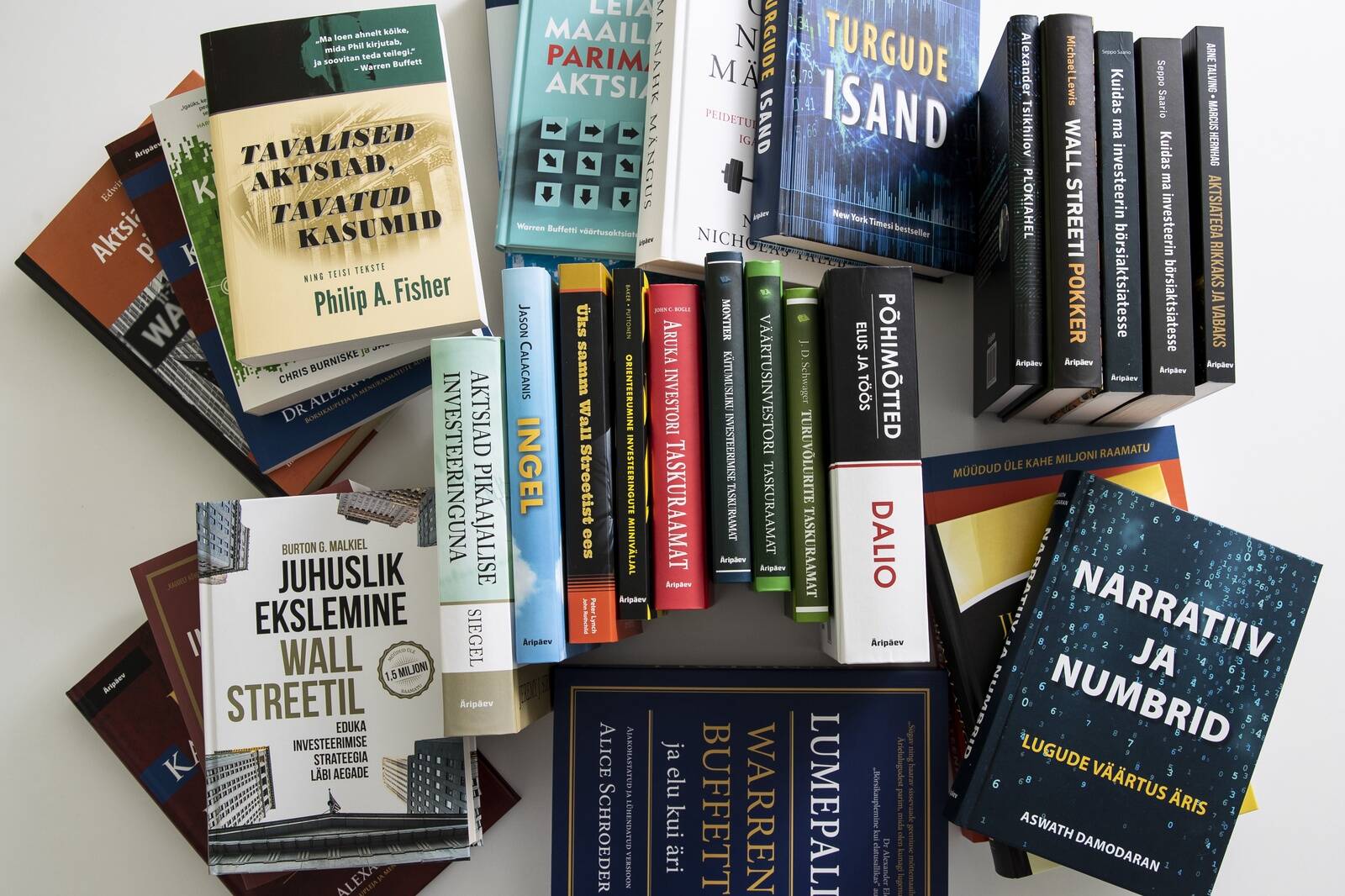

Наш инвестор не является профессионалом, но в финансах всё же разбирается. Т.е. для него не составляет большого труда прочесть баланс и отчёт о прибыли, а также текстовую часть отчёта предприятия и тем самым получить по крайней мере общее представление о компании и её финансовом положении. Кроме того, он регулярно читает биржевые новости на разных сайтах и в целом в курсе происходящего как в эстонской, так и мировой экономике.

Соответственно, он вполне в состоянии самостоятельно выбрать для себя объекты инвестиций. В нынешней ситуации, когда проценты по банковским депозитам нулевые или почти нулевые, как, впрочем, и доходности по наиболее надёжным и ликвидным облигациям, получается, что для приумножения своих сбережений так или иначе приходится идти на определённые риски. Александр Петрович посчитал для себя наиболее приемлемым вариантом рынок, и, как уже было сказано, в немалой степени этому способствовал опыт Тоомаса.

Сделок не будет слишком много, на постоянное оперативное отслеживание рынка и активные торги у нашего героя нет ни времени, ни желания. Основная стратегия – купил и держи. Хотя это и не исключает в некоторых случаях достаточно быстрой ликвидации позиций, причём как с прибылью, так и с убытком.

Техническая сторона

Для учёта и мониторинга текущей ситуации Александр Петрович использует нехитрую таблицу в Еxсel, которую составил сам. Первоначальная сумма – 50 000 евро, пока она вся в деньгах на расчётном счёте.

Горячие новости

Далее каждую покупку отражаем с учётом комиссии и курса, если бумага в иной валюте. Далее можно всегда посмотреть состояние портфеля, даже просто вручную вводя рыночную цену.

Что касается налогового аспекта, то Александр Петрович, проанализировав существующие возможности, посчитал целесообразным использование так называемого инвестиционного счёта.

Что такое инвестиционный счет?

Напомним, что законодатель с января 2011 году ввёл систему так называемых инвестиционных счетов, позволяющую частному инвестору откладывать обязательства по уплате подоходного налога до тех пор, пока он не станет изымать заработанную прибыль на личное потребление. Это было сделано для того, чтобы уравнять возможности физических и юридических лиц. Поскольку в Эстонии действует система, при которой у юрлиц обязательство по уплате подоходного налога возникает лишь при изъятии прибыли, например, путём выплаты дивидендов, а не момента её возникновения, то получалось, инвестировать удобнее, используя для этого фирму.

Инвестиционный счёт является обычным банковским счётом, который надо внести в налоговую декларацию как инвестиционный. Кстати, это может быть не один счёт в одном или разных банках или даже разных странах (это должны быть страны европейского экономического пространства или Организация экономического сотрудничества и развития). Налогом облагается лишь разница между внесённой и изъятой за отчётный период суммой с инвестиционного счёта/счетов. Правда, инвестировать на этом счёте можно далеко не во всё что угодно. Это всё-таки должны быть именно котирующиеся на регулируемых рынках ценные бумаги или производные инструменты, но базовым активов всё равно должны быть ценные бумаги.

Например, торговать валютами на инвестиционном счёте нельзя, точнее, можно, но это очень хлопотно, поскольку каждую сделку по купле и продаже валюты, если она непосредственно не связана с приобретением ценных бумаг, нужно будет отражать в налоговой декларации. Покупка валюты отражается как внесение средств на инвестиционный счёт, продажа валюты – как изъятие. Если валюта покупается только для приобретения ценных бумаг, то этих проблем нет.

Система инвестиционных счётов даёт даже некоторые преимущества физлицу по сравнению с юрлицом. В частности, для фирм получение дивидендов от компаний, в которых они владеют долей менее 10%, фактически попадает под двойное налогообложение. Между тем получение дивидендов на инвестиционный счёт можно декларировать как взнос дополнительных средств, которые, соответственно, можно будет потом изымать без всяких налоговых последствий.

На сегодняшний день практически ничего не платят по банковским депозитам, но ведь так было не всегда и будет не вечно. Когда-нибудь доходность по депозитам увеличится. Как известно, у нас доход, полученный по банковским депозитам для физлиц, не облагается налогом. Для юрлиц это не так. На самом деле на инвестиционном счёте тоже нет смысла размещать деньги на депозите, поскольку здесь они будут облагаться налогом. Но с частного инвестиционного счёта не проблема перекинуть сумму на обычный счёт, разместить на депозите и затем при необходимости вернуть обратно. Это можно спокойно делать, только эти переводы необходимо декларировать. Конечно же это имеет смысл только в пределах остатка внесённых на инвестиционный счёт средств.

Похожие статьи

Народная мудрость гласит – если не знаешь, что делать, то лучше не делай ничего. Именно этого принципа уже более месяца придерживается придуманный ДВ по примеру инвестора Тоомаса из Aripaev и виртуальный инвестор Александр Петрович, сокращённо АП или просто Петрович.

Наш герой Александр Петрович – малый инвестор старшего возраста – решился на первую покупку акций.

Мелкий инвестор из Швеции, Стефан Андерссон, ушедший в прошлом году с Таллиннской биржи, вернулся и предсказывает для своих любимых акций продолжительный рост.

Напомним, что в прошлом месяце ДВ по примеру придуманного Aripaev инвестора Тоомаса создали своего героя – Александра Петровича, сокращённо АП, или, если угодно, просто Петровича. На прошлой неделе наш инвестор решился на первые инвестиции в акции – купил Tallinna Vesi, Tallink и Olypmic EG.

Надежность систем безопасности все больше зависит от того, насколько быстро и качественно сетевое соединение, а также того, насколько продуманы технологические решения компании. Компания G4S приняла решение вместо преодоления проблем, связанных с информационными технологиями, сфокусироваться на развитии бизнеса, что, в числе прочего, позволит ежедневно спасать человеческие жизни.

Самые читаемые

3

Урмас Паэт, потерявший 100 000 евро, подозревает, что деньги перевели связанным лицам

5

Последние новости

Принесли ли похороны папы римского перелом? Что будет дальше?

Сейчас в фокусе

Подписаться на рассылку

Подпишитесь на рассылку и получите важнейшие новости дня прямо в почтовый ящик!

На главную