- OMX Baltic0,36%303,79

- OMX Riga0,00%878,38

- OMX Tallinn0,03%1 954,99

- OMX Vilnius0,26%1 158,38

- S&P 500−1,97%5 580,94

- DOW 30−1,69%41 583,9

- Nasdaq −2,7%17 322,99

- FTSE 100−1,3%8 546,71

- Nikkei 225−4,05%35 617,56

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,92

- GBP/EUR0,00%1,2

- EUR/RUB0,00%91,93

- OMX Baltic0,36%303,79

- OMX Riga0,00%878,38

- OMX Tallinn0,03%1 954,99

- OMX Vilnius0,26%1 158,38

- S&P 500−1,97%5 580,94

- DOW 30−1,69%41 583,9

- Nasdaq −2,7%17 322,99

- FTSE 100−1,3%8 546,71

- Nikkei 225−4,05%35 617,56

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,92

- GBP/EUR0,00%1,2

- EUR/RUB0,00%91,93

Финансисты об облигациях Eesti Energia: «Ловкое превращение тыквы в карету»

Выпуск облигаций Eesti Energia – достойный восхищения финансовый трюк, позволяющий грамотно упаковать дефицит бюджета. А заплатят за ловкий маневр потребители электроэнергии, считают финансисты и обозреватели рынка.

В начале июля стало известно, что объем подписки на зеленые гибридные облигации Eesti Energia на Лондонской фондовой бирже превысил эмиссию более чем в четыре раза, то есть предложения поступили на сумму более 1,6 миллиарда евро. На облигации подписались почти 200 инвестиционных фондов по всему миру, две трети потенциальных инвесторов были из Европы, включая Эстонию, сообщила компания в пресс-релизе.

При этом не все эксперты однозначно положительно оценивают новый инструмент, удачно «проданный» госкомпанией инвесторам.

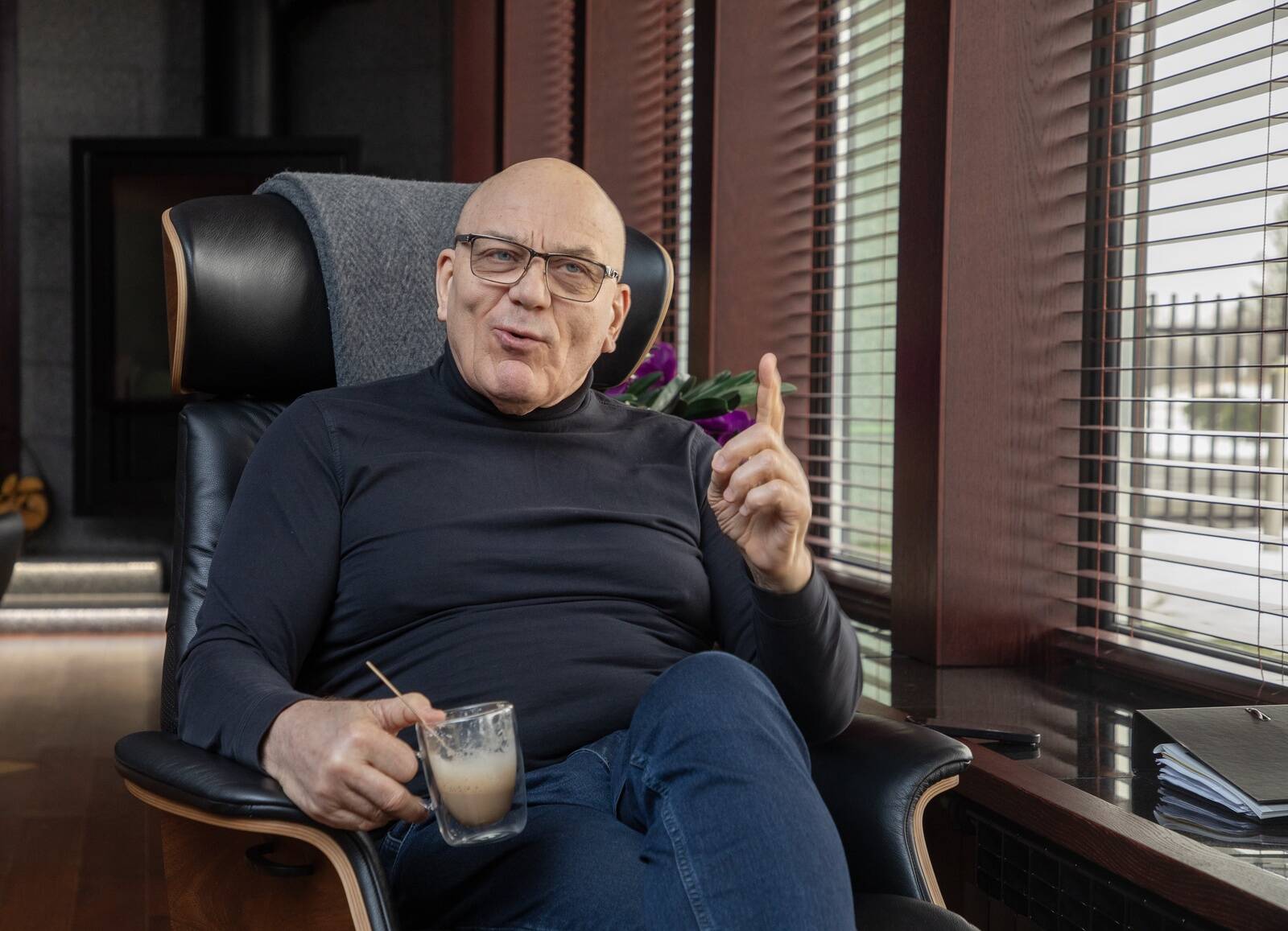

Алар Войтка: министр финансирует дефицит государственного бюджета под 7,9% годовых

Eesti Energia выпускает гибридные облигации! Что это за трюк?

Eesti Energia (с инвестиционным рейтингом BBB-) выпускает мусорные облигации на сумму 400 миллионов евро (с рейтингом всего B-), процентные выплаты по которым могут быть отложены в случае трудностей и которые не имеют строгого обязательства по погашению. Выплачиваешь, когда найдешь деньги. Естественно, из-за этого приходится платить значительно более высокий (через пять лет он станет еще выше) процент.

Что такое гибридная облигация?

Гибридная облигация является инструментом собственного капитала, позволяющим делать значительные инвестиции без увеличения долгового бремени для компании.

Гибридная облигация является бессрочной и имеет несколько более высокую процентную ставку по сравнению с обычной облигацией из-за более высокого риска с точки зрения инвесторов.

Для чего?

Для того, чтобы убыточная Eesti Energia могла отразить взятый субординированный заем на 400 миллионов евро как собственный капитал и таким образом профинансировать выплату брутто-дивидендов (чистый дивиденд + налог на прибыль) в размере около 92 миллионов евро в государственный бюджет, обходя сопротивление правления, но не раздражая уже существующих кредиторов.

Для того чтобы владелец, то есть государство, могло отразить эту выплату в государственном бюджете как доход, что, в отличие от прямого займа, выданного государством, помогает отложить сокращение расходов бюджета, показывая немного меньший дефицит бюджета.

В итоге министр финансов финансирует дефицит государственного бюджета под 7,9% годовых. Формально процент выплачивает монопольная государственная компания, но фактически его обеспечивает налогоплательщик-электропотребитель.

В то же время снимаю шляпу перед Eesti Energia и консультантами, которые смогли упаковать эти гибридные облигации как «зеленые» в условиях, когда компании нужно около 350 миллионов евро на строительство нового маслозавода.

Виллу Зирнаск: облигации Eesti Energia напоминают, что финансисты умеют превращать тыкву в карету

Горячие новости

Эмиссия гибридных облигаций Eesti Energia на 400 миллионов евро с сложными условиями напоминает сказку о Золушке, где фея временно превращала тыкву в карету. Финансисты оказались даже более умелыми, чем та фея, их «карета» нередко держится дольше, чем до полуночи, пишет руководитель Finantsuudised.ee Виллу Зирнаск.

Поживем-увидим, как пойдут дела у Eesti Energia, но одно уже ясно – эта эмиссия может сделать финансового директора компании Марлена Тамме кандидатом на звание финансового директора года. Если кому-то кажется, что в сравнении с каретой есть ирония, то это и правда так. Eesti Energia подчеркивает, что их облигации зеленые – независимая консалтинговая компания ISS Corporate Solutions выдала сертификат соответствия экологическим критериям, и «статус зеленой облигации подтверждает, что Eesti Energia движется в правильном направлении на своем зеленом пути».

С другой стороны, в отчете компании за I квартал указано, что она произвела 1225 ГВтч электроэнергии, из которых только немного более половины, то есть 646 ГВтч (53%), относилось к возобновляемой энергии. Экологическим активистам совсем не нравится и направление деятельности Eesti Energia по производству жидкого топлива, к которому вскоре добавится новый завод сланцевого масла, если суд встанет на сторону компании.

Коротко: навыки финансистов по упаковке активов и обязательств в регулируемую форму не заржавели, несмотря на то, что в глобальный финансовый кризис 2008 года их за подобные трюки сильно ругали. Рассказы финансовых консультантов и банкиров о том, насколько они теперь экологически сознательны, можно умножать на коэффициент, меньший единицы.

Гибридные облигации с подобными условиями в начале года также выпустила итальянская энергетическая компания Enel, которая заняла таким образом 900 миллионов евро, но значительно дешевле Eesti Energia (процентная ставка 4,875%).

Кредитный рейтинг Enel по версии S&P BBB, у Eesti Energia на один уровень ниже – BBB-. Обеим гибридным облигациям S&P присвоило рейтинг ниже общего рейтинга компании – у Enel BB+, у Eesti Energia B+.

Похожие статьи

Оптимизация расходов для предпринимателей сейчас важна как никогда ранее. Coop Pank пошел еще дальше и предлагает своим клиентам возможность вернуть все затраты на платежные решения Montonio. Это означает, что бизнес-клиенты Coop Pank могут принимать платежи бесплатно!

Самые читаемые

3

«В один прекрасный день Luminor тоже решит больше не нанимать этих продавцов»

Последние новости

Сейчас в фокусе

Подписаться на рассылку

Подпишитесь на рассылку и получите важнейшие новости дня прямо в почтовый ящик!

На главную